A股春季躁动特征与投资策略

AI导读:

A股市场岁末年初常现春季躁动现象,2月上涨概率及涨幅领先。市场风格由大盘蓝筹转向小盘成长,TMT及部分周期行业表现较好。春季躁动由宏观流动性、微观资金面、政策及基本面预期共同作用形成。明年春季躁动行情将延续跨年行情逻辑,中小盘科技成长和顺周期共存。

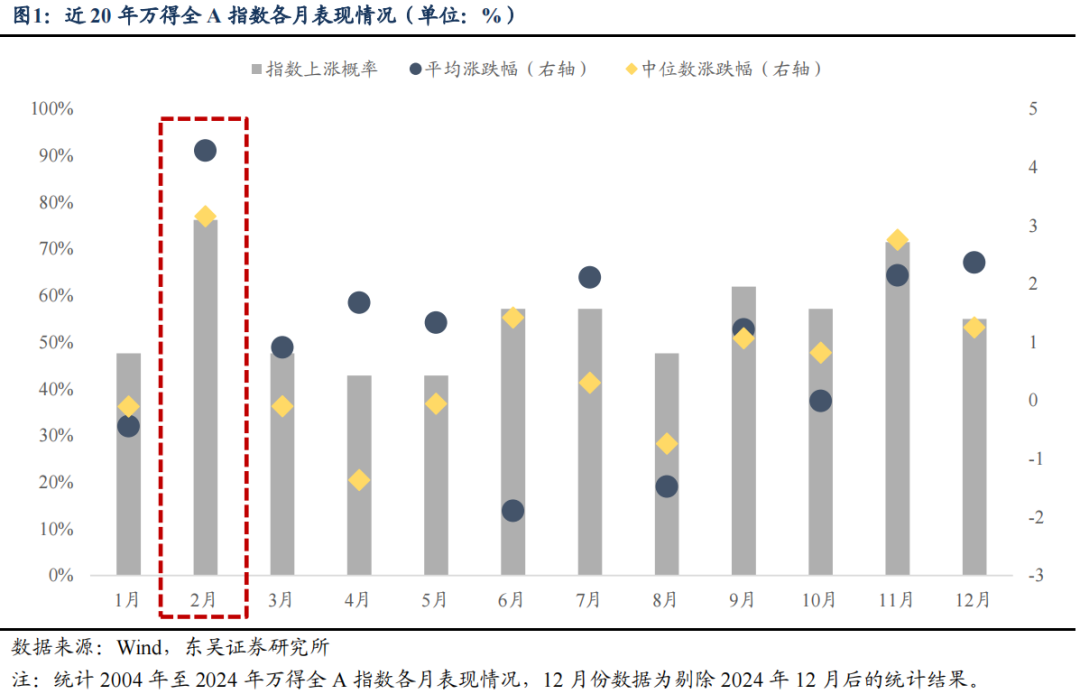

根据市场历史数据,A股市场在岁末年初通常会出现“春季躁动”现象,即1-3月大盘往往会有一轮上涨行情。这一现象的特征在于,2月的单月上涨概率及涨幅均领先其他月份,统计显示2004年至2024年间,2月上涨概率高达76%,平均涨幅及中位数涨幅分别为4.3%和3.2%。相比之下,1月和3月的表现则较为平淡。

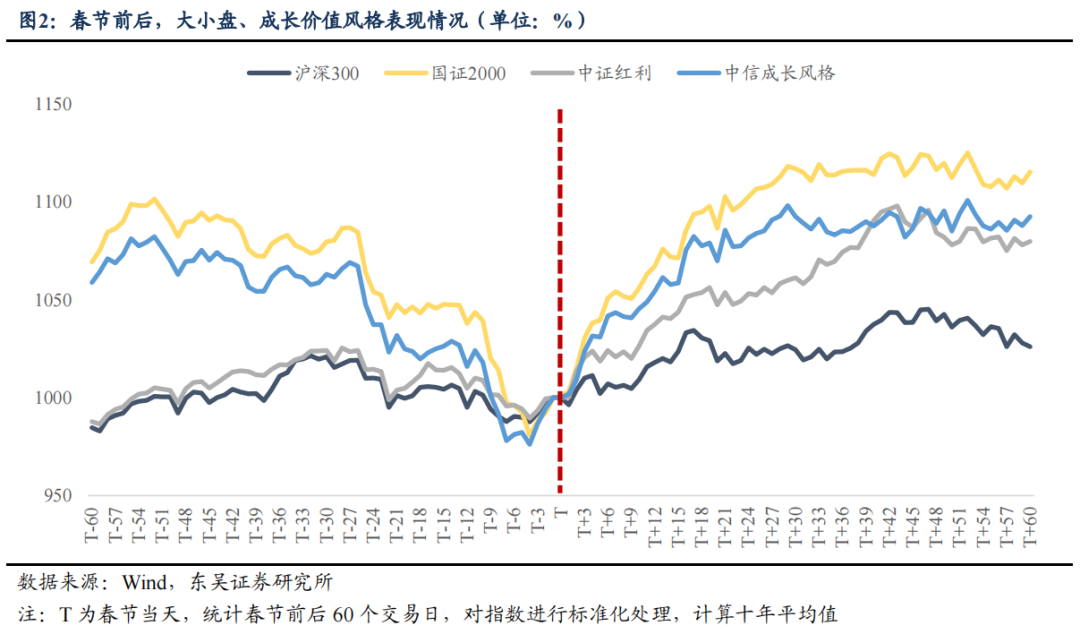

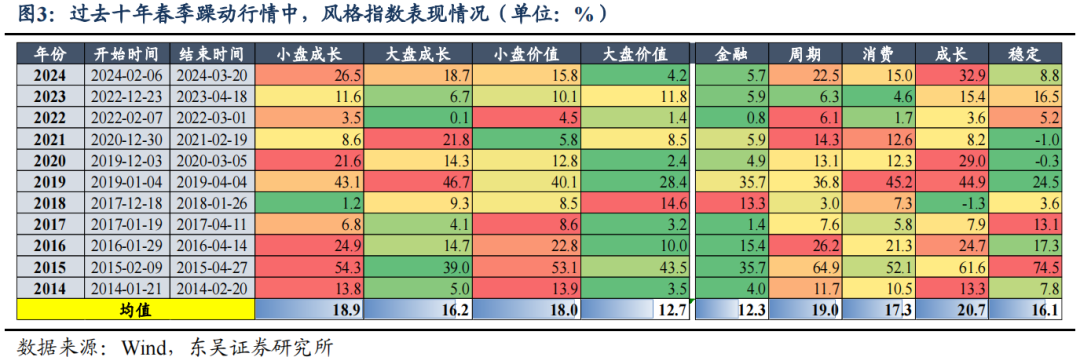

春节前后,市场风格往往会发生转变,由大盘蓝筹转向小盘成长。春节前,大盘、价值风格整体平稳,而小盘、成长风格则有所回落;春节后,小盘、成长风格则展现出更强的弹性。在过去10年的春季躁动行情中,小盘成长平均收益达到18.9%,今年2月的反弹中更是达到了26.5%。

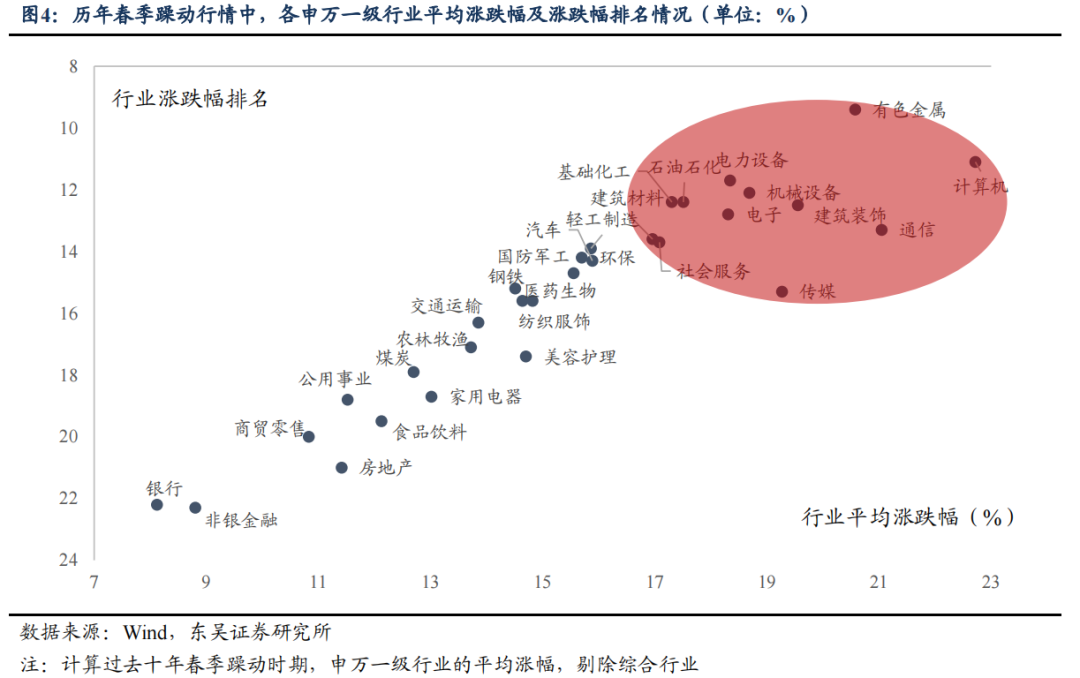

从行业角度看,TMT板块以及部分周期行业在春季躁动期间表现较好。计算机、通信、传媒、电子等行业近10年春季躁动期间的平均涨幅均位居前列。此外,部分周期板块也受益于经济复苏预期上修而表现不俗。

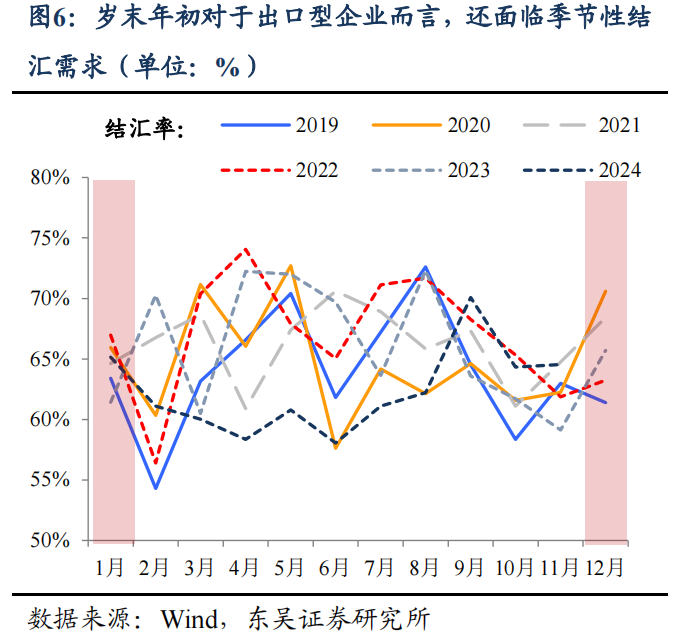

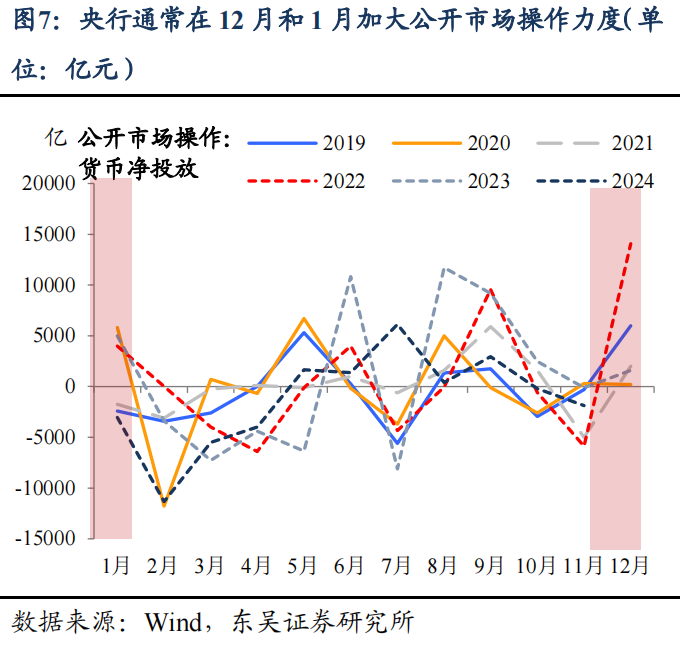

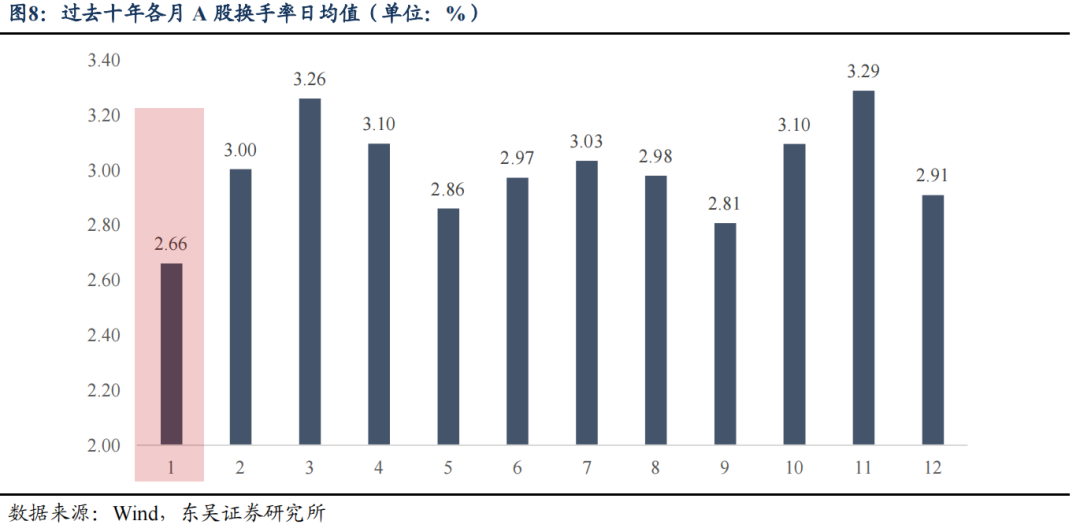

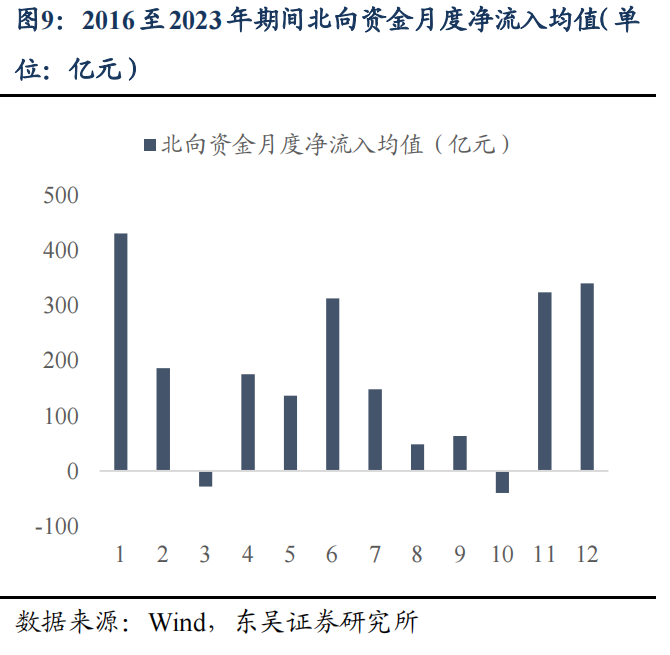

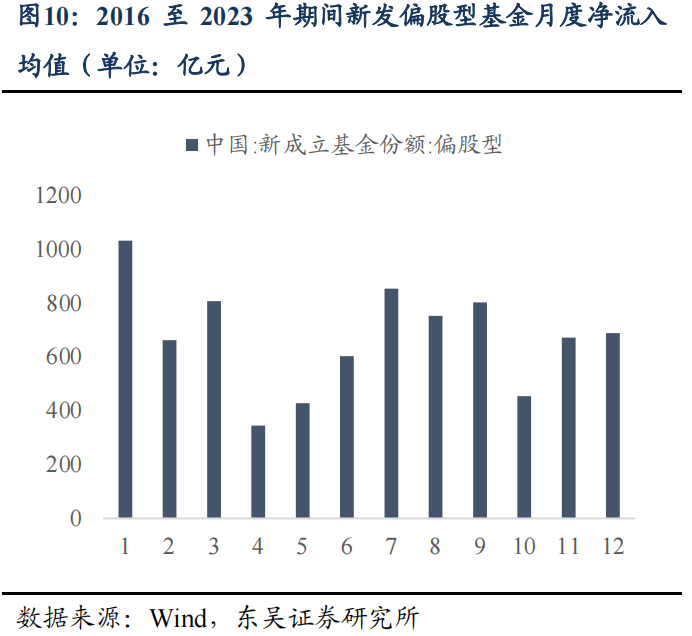

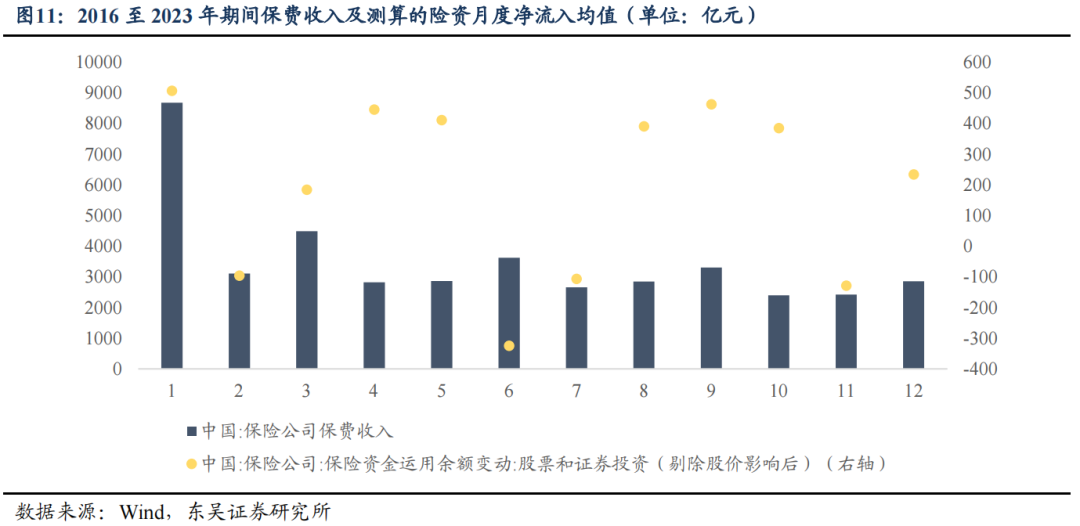

春季躁动的形成是宏观流动性、微观资金面、政策及基本面预期共同作用的结果。岁末年初,宏观流动性由紧到松,央行加大公开市场操作力度以缓解资金压力,但流动性缺口仍难以完全弥补。随着春节后资金回流至银行体系,流动性状况得到改善,市场迎来“春季躁动”行情。从微观资金面来看,1月机构增量资金加速入场,偏好大盘蓝筹风格;而2-3月随着流动性宽松,活跃资金兴起,中小盘开始占优。

政策及基本面预期也对春季躁动产生重要影响。1月是上年经济情况和业绩预告的集中披露期,而2月至3月中旬则进入业绩披露和经济数据的真空期,叠加重要会议临近,投资者对新的政策动向和经济前景抱有积极预期,推动风险偏好的提升。同时,市场开始对产业趋势逻辑较强的板块形成新一年的业绩预期。

对于明年的“春季躁动”,我们判断将延续“跨年行情”逻辑,以流动性交易为主导。行情风格将更加均衡,中小盘科技成长和顺周期共存。具体板块配置上,科技成长建议关注人工智能、新能源、自主可控、空天信息技术和数据要素等方向;顺周期则建议关注化债、消费新增长点/政策潜在增量、“两重、两新”结构性增量和地产链等。

风险提示:国内经济复苏速度不及预期、联储降息不及预期、宏观政策力度不及预期以及地缘政治风险等。

郑重声明:以上内容与本站立场无关。本站发布此内容的目的在于传播更多信息,本站对其观点、判断保持中立,不保证该内容(包括但不限于文字、数据及图表)全部或者部分内容的准确性、真实性、完整性、有效性、及时性、原创性等。相关内容不对各位读者构成任何投资建议,据此操作,风险自担。股市有风险,投资需谨慎。如对该内容存在异议,或发现违法及不良信息,请发送邮件至yxiu_cn@foxmail.com,我们将安排核实处理。