A股首例竞争性要约收购案或现:伊泰B股、金帝石油争抢ST新潮

AI导读:

ST新潮在半个月内接连迎来两大巨头伊泰B股和金帝石油的收购要约,分别计划斥资近118亿元和42亿元,或成为A股首例竞争性要约收购案。两大巨头竞相争抢,ST新潮股权结构或将发生重大变化,值得持续关注。

【导读】仅半个月时间,ST新潮就迎来了两起重磅收购要约。先是金帝石油斥资42.16亿元,后是伊泰B股计划出资近118亿元,且后者收购价更高。

A股首例竞争性要约收购案或将诞生!

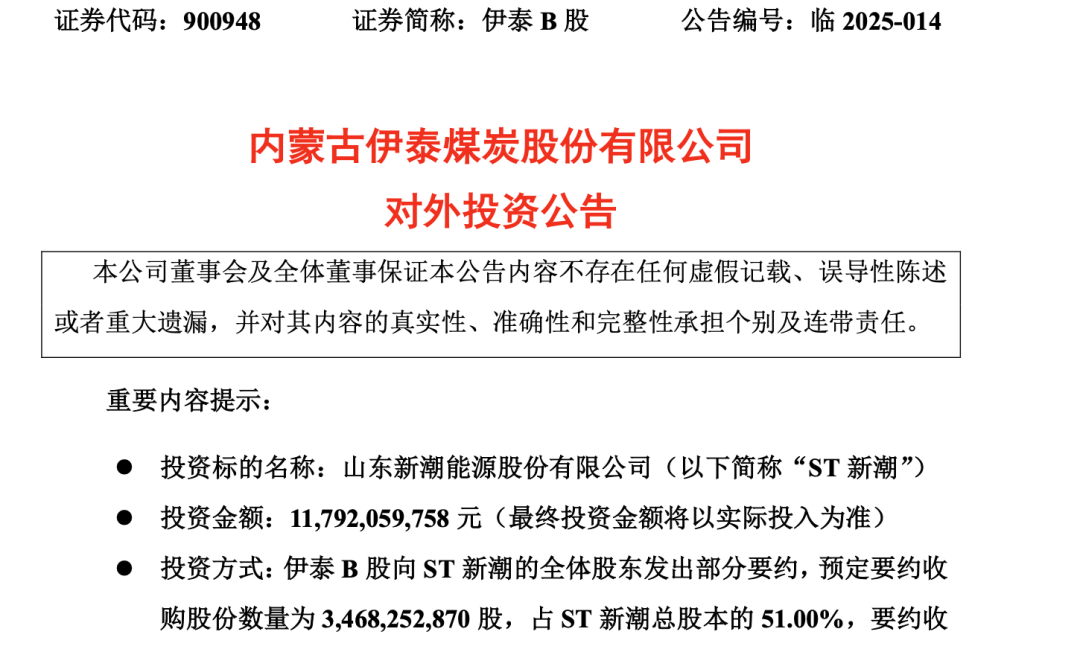

4月18日晚,伊泰B股发布公告,计划以每股3.40元的价格,要约收购ST新潮34.68亿股股份,占总股本的51%,总金额预计为117.92亿元,全部以现金方式支付,资金来源于伊泰B股的自有资金。

半个月前,金帝石油刚披露了以42.16亿元要约收购ST新潮部分股份的《报告书》。

一家ST公司,竟引得两大巨头合计超150亿元抢筹,背后究竟有何玄机?

内蒙古最大煤企出手!

根据公告,伊泰B股向ST新潮全体股东发出的部分要约,预定收购股份数量占上市公司总股本的51%,收购价格为每股3.4元。伊泰B股是内蒙古自治区最大的煤炭企业之一,也是上交所B股上市公司,最新市值443亿元。

能源巨头出手自然不凡,3.4元/股的要约收购价格较ST新潮2.84元/股的最新收盘价溢价约20%。伊泰B股已将117.92亿元存入指定账户,作为本次要约收购的履约保证金。

伊泰B股表示,本次要约收购旨在增强ST新潮股权结构稳定性并取得控制权,将提高ST新潮的经营及管理效率。同时强调,本次要约为主动要约,并非履行法定收购义务,也不以终止ST新潮上市地位为目的。

已有先入局者

虽然伊泰B股无意终结ST新潮上市地位,但ST新潮已有要约收购方,这位“先到者”计划出资42亿元进行要约收购。

4月2日,ST新潮公告称,收到金帝石油的《要约收购报告书》。金帝石油拟向除收购人及其一致行动人以外的ST新潮全体股东发出部分要约,收购股份数量占上市公司总股本的20%,收购价格为每股3.1元,较ST新潮4月2日的收盘价溢价27%。

金帝石油是多元化、跨地区的集团公司,总部位于杭州萧山,已形成以能源和地产为主的产业布局。对于要约收购资金来源,金帝石油表示,最高资金总额为42.16亿元,其中银行贷款不超过25亿元,其余为自有资金。

鹬蚌相争,恐将退市

在A股历史上,竞争性要约收购案例极为罕见。有投行人士称,一旦ST新潮的两次要约收购均成功,恐将不满足上市条件。

伊泰B股在公告中提到,若两次要约收购均成功,ST新潮非社会公众股比例将超过90%,股权分布将不符合上市条件。伊泰B股表示,将运用股东表决权等方式提出解决方案,以维持ST新潮上市地位。但若ST新潮最终因股权分布不具备条件终止上市,伊泰B股将促使剩余公众股东按要约价格出售股票。

百亿级收购屡见不鲜

ST新潮股权分散,曾多次被“资本大鳄”盯上。2024年8月,ST新潮第四大股东汇能海投提出以96.98亿元现金收购46%股权的方案,欲取得控制权。但后因触及收购管理办法规定,终止了此次要约收购。

资料显示,ST新潮是一家以石油及天然气勘探、开采及销售为核心业务的能源企业,目前处于无实际控制人状态,成为各路资本争夺的对象。2024年前三季度,公司实现营业收入64.3亿元,归属净利润16.52亿元。

最终鹿死谁手,值得持续关注。

(文章来源:中国基金报)

郑重声明:以上内容与本站立场无关。本站发布此内容的目的在于传播更多信息,本站对其观点、判断保持中立,不保证该内容(包括但不限于文字、数据及图表)全部或者部分内容的准确性、真实性、完整性、有效性、及时性、原创性等。相关内容不对各位读者构成任何投资建议,据此操作,风险自担。股市有风险,投资需谨慎。如对该内容存在异议,或发现违法及不良信息,请发送邮件至yxiu_cn@foxmail.com,我们将安排核实处理。