牛市氛围主导市场,三大担忧不构成重大下行风险

AI导读:

本文分析了现阶段市场对牛市的三大担忧,指出这些担忧均不构成重大下行风险。文章强调25H2宏观不利组合不会影响26年供需格局改善预期,牛市核心叙事结构主线虽未确立,但不影响25Q4行情演绎,中美关税反复冲击将减弱。同时,提出了9月初前博弈牛市同步资产的策略,重点关注券商、保险等板块。

一、居安思危,反证牛市。现阶段市场的三个主要担忧都不构成重大下行风险:

1. 25H2宏观组合不利,不会影响26年供需格局改善预期,需求关键验证期不在25年内。

2. 牛市核心叙事结构主线未确立,但不影响25Q4行情好于25Q3,26年春季行情可期。

3. 中美关税暂停90天到期后,事件性冲击将越来越弱。

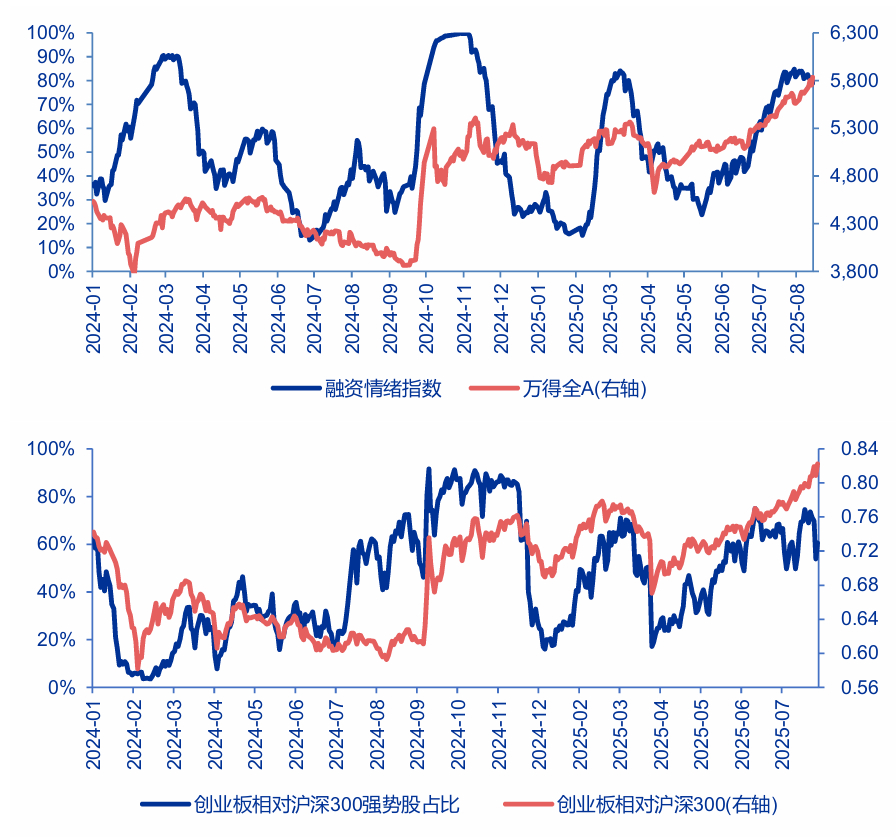

短期牛市氛围主导市场,但投资者对年底前市场仍有担忧。我们认为,三个主要担忧均不构成重大下行风险。25H2宏观不利组合不会影响26年供需格局改善预期,牛市核心叙事结构主线虽未确立,但不影响25Q4行情演绎,且中美关税反复带来的冲击将越来越弱。25Q4行情可能“复制”过去市场特征,26年春季行情可期。

牛市主线结构确认需要时间,25Q4仍是寻找主线过程。同时,交易性资金保持活跃,小级别“高切低”可能不断发生。26年春季行情后,牛市主线能否及时确立,或成牛市行情平顺关键。若未确认,市场可能进入震荡等待期。

3. 中美关税即便有反复,带来的也只是脉冲式调整。部分投资者关注中美关税暂停90天到期后的展望。我们认为,关税反复对A股冲击会逐步钝化,不会影响牛市核心叙事。

重申时间已是牛市朋友,9月初前有望维持强势,维持25Q4好于25Q3,2026年会更好判断。

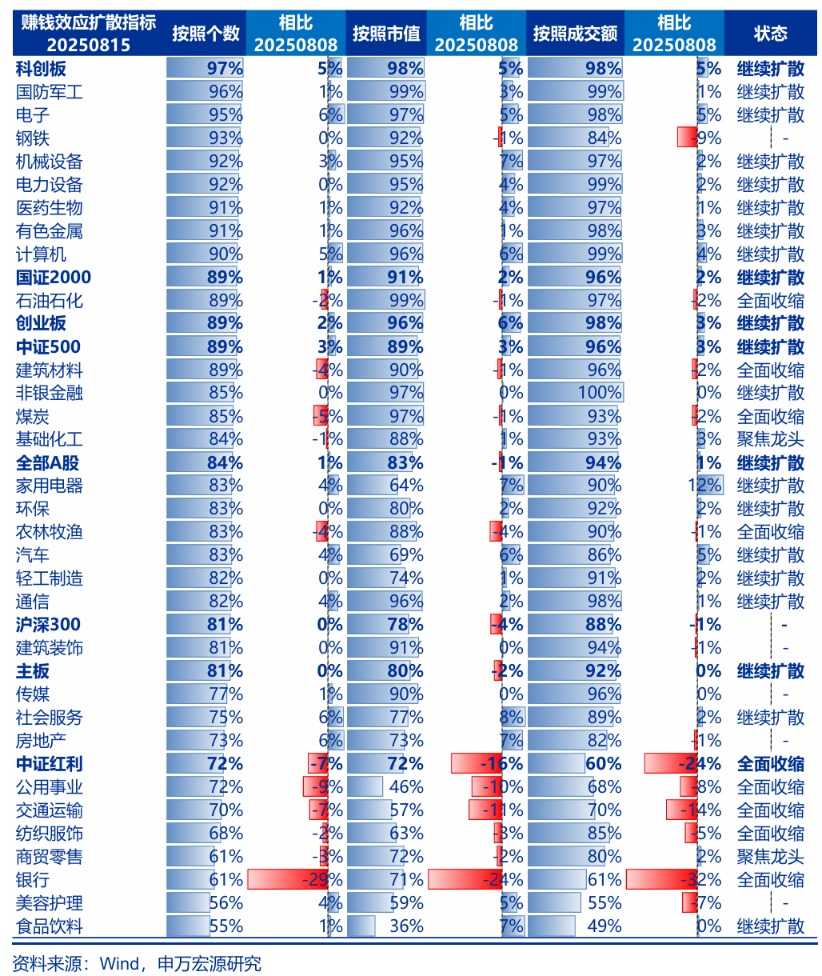

二、9月初前博弈牛市同步资产,重点关注券商、保险、军工、稀土,医药和海外算力稀缺景气资产动量有望延续,反内卷终局选结构,港股短期高性价比。

短期结构博弈重点或向“牛市同步资产”聚焦,重点关注券商、保险及军工、稀土。医药和海外算力稀缺高景气资产动量行情或延续。反内卷结构方面,重点关注中国在全球市占率高的制造业细分领域。港股可能是牛市中领涨市场,港股阶段性弱于A股带来配置机会。

风险提示:海外经济衰退超预期,国内经济复苏不及预期。

(文章来源:申万宏源)

郑重声明:以上内容与本站立场无关。本站发布此内容的目的在于传播更多信息,本站对其观点、判断保持中立,不保证该内容(包括但不限于文字、数据及图表)全部或者部分内容的准确性、真实性、完整性、有效性、及时性、原创性等。相关内容不对各位读者构成任何投资建议,据此操作,风险自担。股市有风险,投资需谨慎。如对该内容存在异议,或发现违法及不良信息,请发送邮件至yxiu_cn@foxmail.com,我们将安排核实处理。