股票量化私募超额回撤,市场结构化行情成主因

AI导读:

去年以来股票量化私募表现突出,但近期遭遇超额回撤。8月数据显示,股票量化多头策略超额收益均值为负。极端结构化行情、市场波动率变化及风格反转是主因。量化机构认为这是短期现象,正通过优化模型和迭代升级应对。

去年以来,股票量化私募大出风头,不论绝对业绩或超额表现,都重新抢占领先位置,也吸引大量资金追捧量化投资。但最近一段时间,股票量化超额水平突然遭遇显著回撤,甚至开始跑输指数,引起各方对量化策略的关注。

量化产品跑输指数

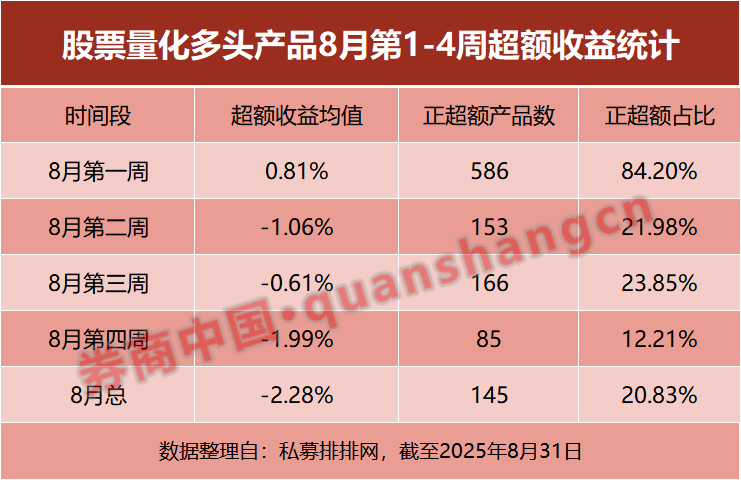

8月股票量化多头策略遭遇年内最大挑战。数据显示,截至2025年8月31日,有业绩展示的696只股票量化多头产品,8月超额收益均值为-2.28%,其中仅145只产品实现正超额,占比为20.83%。从8月每周表现来看,除了第一周实现正超额外,第二周开始,股票量化多头超额收益面临极大挑战,每周超额收益均值均为负,依次为-1.06%、-0.61%、-1.99%,并呈现进一步恶化的趋势。

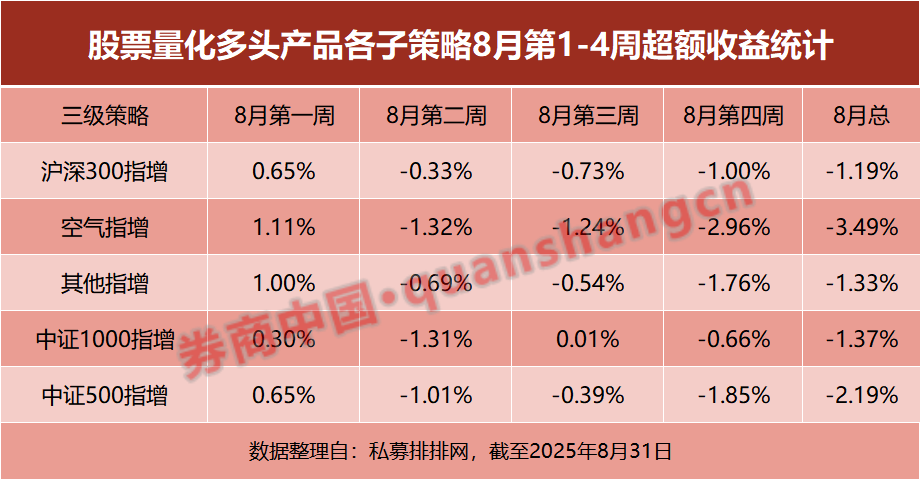

具体细分来看,股票量化多头各子策略8月超额均表现欠佳,其中空气指增8月超额表现垫底,超额均值为-3.49%,中证500指增超额表现略好于空气指增,超额均值为-2.19%,其他指增和中证1000指增超额表现旗鼓相当,8月超额收益均值依次为-1.33%和-1.37%,沪深300指增超额表现相对较好,8月超额均值为-1.19%。

极端结构化行情是主因

上海某大型量化私募向券商中国记者表示,近两周,A股市场成交量持续放大,但因核心资产抱团,呈现涨指数大部分个股跌的极端结构化行情。量化股票基金持仓分散,多达上千只股票,单一个股持仓上限一般不超过1%,导致量化选股模型中的大部分个股很难跑赢指数,超额回撤。

“近期市场指数内部结构分化严重,指数在权重股带动下上行,其余个股普遍承压。我们以中证500为例,上周该指数增长3.24%,成分股个股涨跌幅中位数为增长0.24%,说明大多数成分股跟不上指数,量化获取阿尔法的难度增加,这是主要原因。其次,市场波动率快速上升又迅速回落,量价因子的有效性下降,基本面因子未能及时调整权重,也对超额收益有影响。”上海念空相关负责人称。

融智投资FOF基金经理李春瑜指出,量化产品超额回撤主要原因有两点:一是风格有反转,其中主要是大小盘风格有明显的反转,大盘股跑赢小盘股。二是融资规模快速增长下的板块分化严重,创业板、科创板在融资盘的快速增长下,涨幅远超其他板块,量化策略需应对新挑战。

不过,在量化机构看来,本轮超额回撤可能仍是阶段性现象,持续时间不会很长。

“我们认为更可能是个短期现象。从我们内部的观察和历史经验来看,这种极端的市场结构通常不会一直持续下去。我们的应对是优化而不是重构,但实际这个动作我们一直都在进行,定期评估因子有效性,对模型进行迭代升级,提升其适应不同市场环境的能力。同时,念空在微盘股零暴露,也不押注某一类风格,近期整体超额回撤在同类处于中上游。今年也开始将大模型应用于量化选股策略,借助大模型多模态信息处理,提升信号质量,增强策略鲁棒性。” 上海念空相关负责人表示。

前述上海大型量化私募也指出,2021年也出现过类似的核心资产抱团行情,带来量化超额短期回撤。一般这类极端行情持续时间都较短,待市场恢复常态,量化股票基金的超额收益也会很快回归。目前,该私募暂时不做策略调整,等待超额修复。

(文章来源:券商中国)

郑重声明:以上内容与本站立场无关。本站发布此内容的目的在于传播更多信息,本站对其观点、判断保持中立,不保证该内容(包括但不限于文字、数据及图表)全部或者部分内容的准确性、真实性、完整性、有效性、及时性、原创性等。相关内容不对各位读者构成任何投资建议,据此操作,风险自担。股市有风险,投资需谨慎。如对该内容存在异议,或发现违法及不良信息,请发送邮件至yxiu_cn@foxmail.com,我们将安排核实处理。