交大铁发北交所IPO引关注,轨道交通智能产品领域新机遇

AI导读:

交大铁发将于3月26日召开北交所审议会议,拟募集资金约1.68亿元。公司专业从事轨道交通智能产品及装备的研发、生产、销售,客户集中度较高。电力消耗增速与营收增速不匹配,应收账款逐年增长。公司与西南交通大学关系密切,北交所关注其独立性。

深圳商报·读创客户端记者朱峰

北交所日前发布公告,将于3月26日召开审议会议,上会企业为四川西南交大铁路发展股份有限公司(简称“交大铁发”)。交大铁发成为北交所2025年首家上会IPO企业,备受市场关注。

交大铁发本次上市拟募集资金约1.68亿元,保荐机构为国投证券。此次IPO不仅将为公司带来新的发展机遇,也将进一步推动其在轨道交通智能产品领域的拓展。

电力消耗与营收增速不匹配

应收账款逐年增长

资料显示,交大铁发成立于2005年,2016年11月在新三板挂牌并于2020年3月摘牌。2023年3月,该公司二次挂牌,目前处于创新层。

交大铁发专业从事轨道交通智能产品及装备的研发、生产、销售,主要客户为国铁集团、中国铁建、中国中铁等大型铁路相关国企。报告期内(2022年至2024年),公司前五大客户销售收入占比分别为93.36%、87.96%和94.09%,客户集中度较高。

财务数据显示,报告期内,交大铁发分别实现营业收入2.35亿元、2.73亿元和3.35亿元,净利润分别为3378.61万元、4895.81万元和5609.5万元。然而,电力消耗增速与营收增速并不一致,引发市场关注。

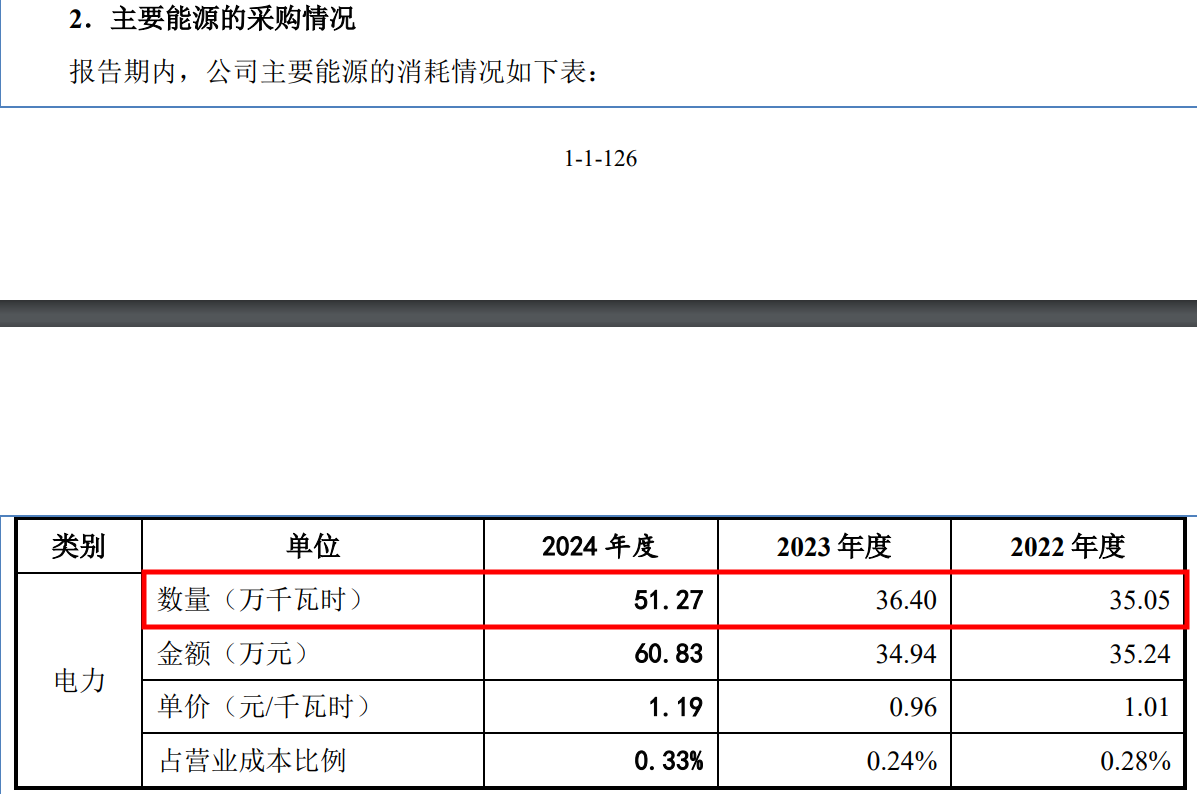

报告期内,交大铁发电力消耗分别为35.05万千瓦时、36.40万千瓦时、51.27万千瓦时。其中,2023年电力消耗同比增长仅约0.04%,而营业收入同比增长达16.17%。

此外,公司应收账款也呈现逐年增长趋势。报告期各期末,应收账款分别为1.92亿元、2.31亿元和3.49亿元,占资产总额比重分别为48.43%、51.72%和54.84%。

交大铁发表示,随着业务规模扩大,应收账款金额可能进一步增加,若下游客户资信状况恶化或现金流紧张,将增加应收账款无法按期收回的风险。

与西南交大关系密切

北交所关注独立性

招股书显示,交大铁发目前无控股股东,实际控制人为董事长王鹏翔。王鹏翔直接持有公司800.94万股股份,持股比例13.99%,并通过一致行动协议合计控制公司41.05%表决权。

值得注意的是,交大铁发与西南交通大学关系密切。交大铁发第一大股东为西南交大全资控股的成都西南交通大学科技发展集团有限公司(简称“科技发展集团”),持有公司22.93%股份。

这一股权结构也引起了北交所的关注。北交所要求交大铁发说明未将科技发展集团认定为控股股东、西南交大认定为实际控制人的合理性;公司与科技发展集团及其他西南交大控制企业是否存在竞争关系等。

此外,交大铁发多名核心技术人员来自西南交大,多项核心技术也源于学校科研成果。北交所还要求说明这些研发成果是否属于学校职务发明,公司研发活动及业务开展是否对西南交大存在依赖等。

交大铁发实际控制人王鹏翔保留西南交大事业编制,人事关系及社保公积金由西南交大代为缴纳。北交所要求说明这一安排的合理性及对公司独立性的影响。

(文章来源:深圳商报·读创)

郑重声明:以上内容与本站立场无关。本站发布此内容的目的在于传播更多信息,本站对其观点、判断保持中立,不保证该内容(包括但不限于文字、数据及图表)全部或者部分内容的准确性、真实性、完整性、有效性、及时性、原创性等。相关内容不对各位读者构成任何投资建议,据此操作,风险自担。股市有风险,投资需谨慎。如对该内容存在异议,或发现违法及不良信息,请发送邮件至yxiu_cn@foxmail.com,我们将安排核实处理。