泰诺麦博科创板IPO获受理 拟募资15亿元

AI导读:

7月31日,珠海泰诺麦博制药股份有限公司科创板IPO获受理,拟募资15亿元。该公司依托自主开发的技术平台,已成功开发全球同类首创的斯泰度塔单抗注射液,并计划加速产品产业化及市场化进程。

《科创板日报》8月1日讯(记者王楚凡 李煜)7月31日,上交所官网显示,珠海泰诺麦博制药股份有限公司(下称:“泰诺麦博”)科创板IPO获受理,保荐机构为华泰联合证券。泰诺麦博成为科创板第五套上市标准重启后首家获受理企业。

其招股书显示,此次IPO拟募资15亿元,用于新药研发、抗体生产基地扩建和补充营运资金。

▍选择科创板第五套上市标准

泰诺麦博成立于2015年,是一家创新型生物制药公司,依托自主开发的“高通量全人源单克隆抗体研发综合技术平台HitmAb®”,已成功开发全球同类首创的斯泰度塔单抗注射液,该药物已于2025年2月在中国获批上市。

其核心产品斯泰度塔单抗注射液被中国CDE认定为突破性治疗药物,被美国FDA纳入快速通道资格。截至招股书签署日,该产品已启动商业化销售。

泰诺麦博另一核心产品“TNM001”为潜在的全球第三、中国首款适用于健康及高危婴幼儿的预防用长效抗RSV单抗药物,正在进行临床III期试验。

报告期内,泰诺麦博尚未实现盈利,选择科创板第五套上市标准,即预计市值不低于人民币40亿元,主要业务或产品需经国家有关部门批准,市场空间大,目前已取得阶段性成果。

▍今年3月核心产品开始销售

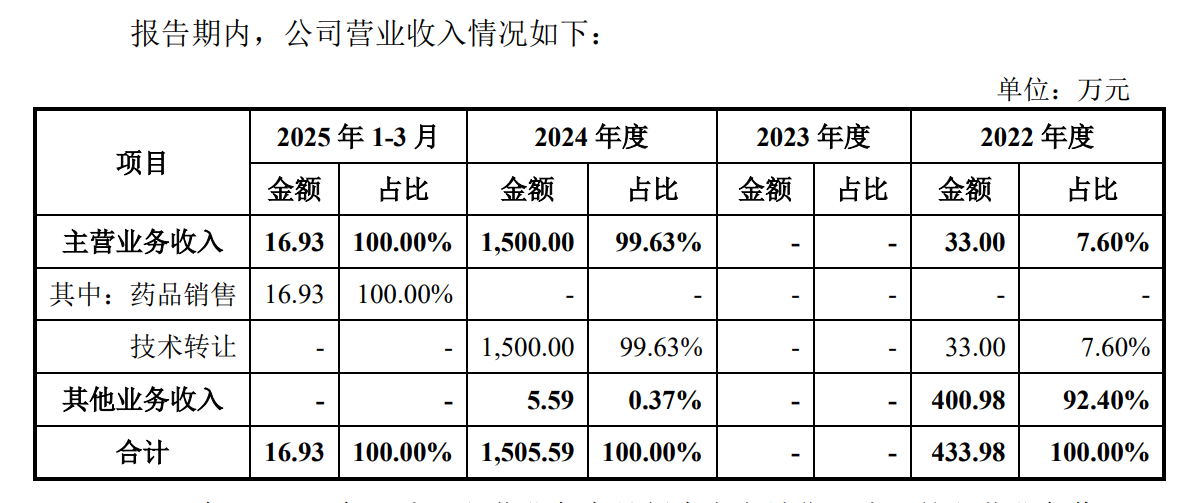

从业绩表现来看,2022年至2024年,泰诺麦博主营业务产品暂未上市销售。2025年1-3月,随着斯泰度塔单抗注射液成功获批上市,该公司于2025年3月开始销售该产品,并实现药品销售收入16.93万元。

创新生物药从早期研发到商业化生产需经历多个研发阶段,通常需要10年至15年,且需要巨额研发投入。

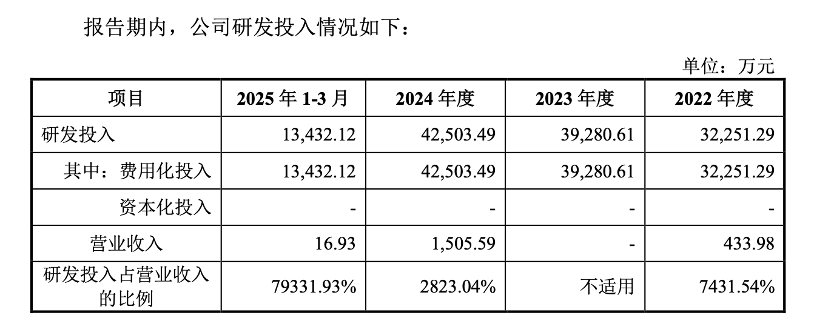

2022年至2025年1-3月各期期末,泰诺麦博不存在研发支出资本化情况,研发投入分别为3.23亿元、3.93亿元、4.25亿元及1.34亿元。

对于未来规划,泰诺麦博表示将继续发挥核心技术平台优势,加速产品产业化及市场化进程,包括实现斯泰度塔单抗注射液在中国的放量销售及海外上市销售,推动TNM001在中国及海外的上市销售。

同时,该公司将推进TNM009、TNM005等在研管线的临床试验进展,加快将创新成果转化为商业化产品。

▍高瓴辰钧以及多位国有股东、外资股东加码

截至招股书签署日,泰诺麦博无控股股东,共同实际控制人为HUAXIN LIAO和郑伟宏。HUAXIN LIAO为美国国籍,拥有中国永久居留权,从事病毒学等研究40余年。郑伟宏为中国国籍,无境外永久居留权。

HUAXIN LIAO直接持有泰诺麦博14.15%股权,郑伟宏直接持有4.73%股权。泰诺麦博实际控制人合计控制33.10%的股权。

珠海高瓴为泰诺麦博股东高瓴辰钧的私募基金管理人。高瓴辰钧于2021年5月入股泰诺麦博。同时,泰诺麦博还有多位国有股东和外资股东。

此次泰诺麦博获受理,是上交所落实证监会意见,重启未盈利企业适用科创板第五套标准上市的又一典型案例。

(文章来源:科创板日报)

郑重声明:以上内容与本站立场无关。本站发布此内容的目的在于传播更多信息,本站对其观点、判断保持中立,不保证该内容(包括但不限于文字、数据及图表)全部或者部分内容的准确性、真实性、完整性、有效性、及时性、原创性等。相关内容不对各位读者构成任何投资建议,据此操作,风险自担。股市有风险,投资需谨慎。如对该内容存在异议,或发现违法及不良信息,请发送邮件至yxiu_cn@foxmail.com,我们将安排核实处理。