反内卷政策下的市场展望与投资策略

AI导读:

本文探讨了反内卷政策对市场的影响,包括“去资本开支”“去产能”“去产量”的趋势,以及短期上证综指突破对投资风险偏好的提升。同时,分析了保险配置高股息的长期正确性与短期资金逻辑,以及中美关税谈判对AI算力产业链的潜在影响。此外,还展望了2026-27年牛市核心区间及港股的战略看好观点。

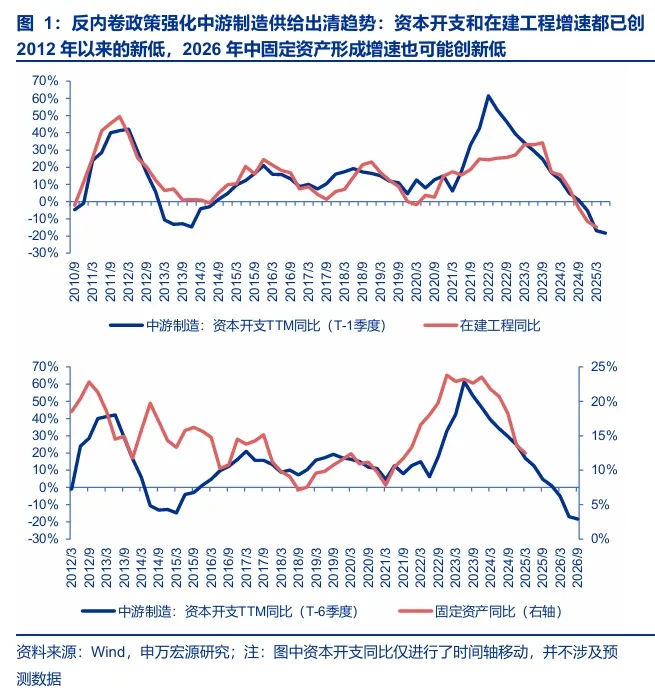

一、反内卷政策加码:本轮反内卷政策强化“去资本开支”趋势,预计2026年中供需格局拐点更确定。“去产能”体现为资本开支回落、项目放弃投产及存量企业优胜劣汰,是慢变量,反映长期盈利能力提升。“去产量”不易推动,是快变量,构成短期价格上涨必要条件。

反内卷政策唤起市场对2016-17年供给侧改革记忆,其核心要素包括“去产能”“去产量”及需求侧刺激。本轮反内卷中游制造行业供给缓和与2016年上游周期接近,但政策重点不同,需区分“去资本开支”“去产能”“去产量”。“去资本开支”是必然趋势,政策影响下资本开支增速下行幅度可能更大。

“去产能”体现为资本开支回落滞后影响、项目放弃投产及存量企业优胜劣汰。“去产量”不易推动,因民营企业主导的先进制造行业缺乏政策实施机制和抓手。反内卷最重要的影响是2026年中供需格局拐点可见度提升,中长期可能是盈利能力上台阶的关键因素。

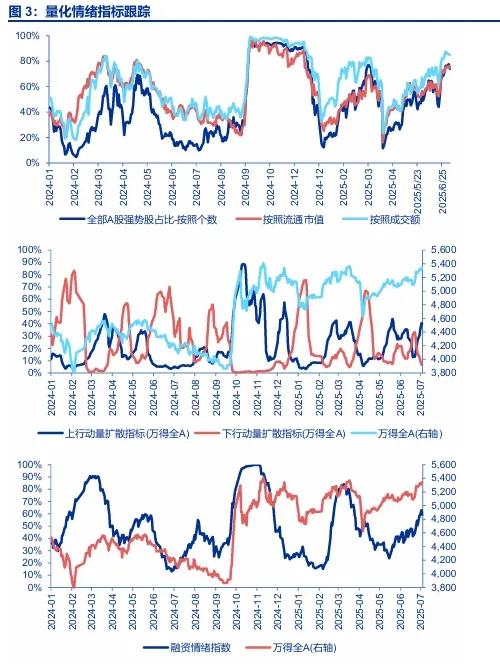

二、短期,上证综指突破成投资故事,提升风险偏好。关注基本面趋势的投资者谨慎,博弈预期的指数冲高已出现。A股强势提示关注长期积极因素,但基本面预期和赚钱效应累积还不是牛市级别。2026-27年是牛市核心区间,25Q4指数可能有效突破,25Q3维持中枢偏高震荡市判断。

短期A股市场,上证综指突破推动风险偏好提升和赚钱效应扩散。短期稳定币、国防军工、反内卷等演绎主题性行情。市场微观结构割裂,关注基本面趋势的投资者谨慎。博弈预期,市场已演绎冲高行情。A股强势提示关注积极因素,但基本面预期和赚钱效应累积还不是牛市级别。

维持“牛市发令枪响前的准备期”判断,2026-27年是牛市核心区间。25Q4指数中枢可能有效抬升,25Q3维持中枢偏高震荡市。

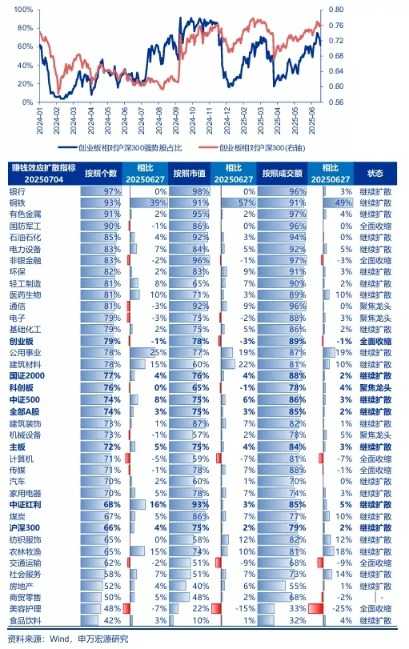

三、保险配置高股息是长期正确,但短期已在反映保险加速买入,建议待市场关注度降低再配置。中美关税谈判成果显现,互联网平台资本开支可能改善,构成国内AI算力产业链股价驱动力。反内卷结构短期关注电力设备、钢铁和建材,2026年中游制造供需格局改善细分行业会增加。港币触及弱方保证,引发港股流动性担忧,但维持战略看好港股。

保险配置高股息是长期正确,但短期资金逻辑已从“保险还会买入”转向“保险正在加速买入”,建议待市场关注度降低再配置。中美关税谈判成果显现,可能包含科技出口管制放松内容,对应互联网平台资本开支可能重新上行,构成国内AI算力产业链延续反弹驱动力。

反内卷结构短期关注钢铁、建材和电力设备,后续会有新投资线索出现。中期,更多制造业细分领域会出现盈利能力改善预期。港股表现弱于A股,但港股流动性波动是因不是果,维持战略看好港股。

风险提示:海外经济衰退超预期,国内经济复苏不及预期。

(文章来源:申万宏源)

郑重声明:以上内容与本站立场无关。本站发布此内容的目的在于传播更多信息,本站对其观点、判断保持中立,不保证该内容(包括但不限于文字、数据及图表)全部或者部分内容的准确性、真实性、完整性、有效性、及时性、原创性等。相关内容不对各位读者构成任何投资建议,据此操作,风险自担。股市有风险,投资需谨慎。如对该内容存在异议,或发现违法及不良信息,请发送邮件至yxiu_cn@foxmail.com,我们将安排核实处理。