美股牛市三周年:涨势能否延续,市场风险几何

AI导读:

财联社10月13日讯,美国股市迎来牛市三周年,标普500指数涨幅显著。当前市场面临估值过高、关税等忧虑,市场集中度过高成关键风险。专业人士建议调整投资组合,拓宽投资广度,投资者需密切关注市场动态。

财联社10月13日讯 美国股市在周日(10月12日)刚刚迎来了其牛市“三周年纪念日”,而若以史为鉴,这轮美股牛市想要在第四个年头继续运行,或许需尽快扩大市场上涨的参与面,以提升股市稳定性。

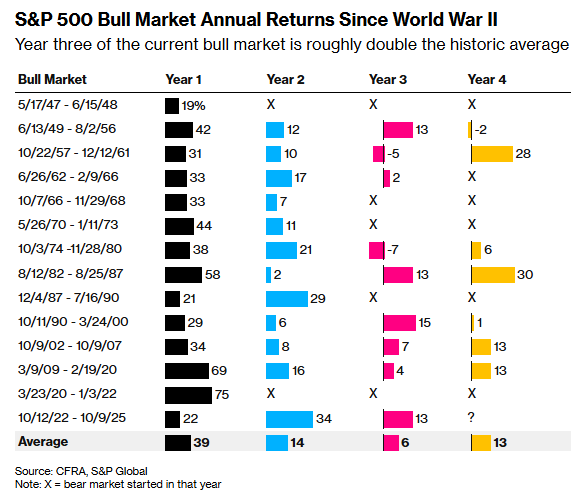

行情数据显示,标普500指数于2022年10月12日触底后开启了本轮牛市,迄今的涨幅已累计达到了83%,市值增长了惊人的约28万亿美元。据CFRA Research数据显示,该基准指数过去12个月13%的涨幅,仍达到了过往牛市第三年平均涨幅的两倍,显示出美股强劲的上升势头。

华尔街资深人士、CFRA首席投资策略师Sam Stovall指出,二战以来的13轮美股牛市中,有7轮持续至了第四年,平均累计涨幅为88%。而本轮牛市仅用三年便基本达成此目标,并使标普500指数的市盈率达到25倍——创下了牛市第三年的历史最高纪录,这无疑是一个惊人的成就。

“我从未见过这种情况,”Stovall表示。

不过,美股牛市度过“三岁生日”固然可喜,但当前,市场多空双方正展开激烈辩论:美股涨势是否已过快过猛?这一疑问引发了市场的广泛关注。

“2026年美股可能面临严峻考验,原因在于估值过高、关税与经济忧虑,加之明年适逢美国中期选举年,政策不确定性通常会加剧市场波动,”Stovall分析道,“但历史经验表明,当前市场尚未严重超前,也未注定崩盘,只是意味着涨幅亟需回归合理区间,投资者需保持谨慎。”

部分华尔街专业人士也在当前这个敏感时刻担忧于一些潜在的基本面变数。投资者上周五已见识到这种冲击力——美国总统特朗普的关税言论就令标普500指数单日暴跌,创下自4月10日“对等关税”恐慌以来最差的单日表现,关税影响不容小觑。

此外,美国政府停摆、美联储降息路径未明以及将于周二由摩根大通等大型银行率先拉开序幕的第三季度财报季,都将带来不确定性,投资者需密切关注。

Crewe Advisors 合伙人Louise Goudy Willmering表示:“鉴于市场上涨速度如此之快,如果企业释放出任何增长方面的担忧,本财报季可能会引发市场波动,投资者需做好应对准备。”

市场集中度过高?

一个关键风险是本轮市场上涨的集中度过高。过去三年间,美国科技巨头持续引领着美股涨势,英伟达股价飙升近1500%,Meta 涨幅亦超450%,但其他多数股票表现滞后,市场结构亟待优化。

以标普500指数的等权重版本为例——该版本不区分成分股公司规模——自2022年10月以来,其表现落后于市值加权版本达21个百分点。业内汇编的数据显示,这是自1990年代以来牛市启动后最显著的差异幅度。在1990年代以来持续至第三年的三次牛市中,标普等权重指数在第36个月时往往平均能跑赢主要基准指数24个百分点,凸显出当前市场的不平衡。

富达投资全球宏观总监Jurrien Timmer指出,当前这种现象不同寻常,因为以往牛市初期通常会伴随更广泛的参与——美联储降息以支持经济。但此次情况截然相反——美联储于2022年加息以抑制通胀,导致市场集中度加剧。他指出,如今被称为“七巨头”的科技巨头在标普500指数中的权重占比已创纪录地高达约三分之一,市场风险进一步集中。

不过,知名股市多头、《保尔森观点》通讯作者Jim Paulsen指出,当前还鲜有专业投资者预测熊市(即股市自高位持续下跌20%以上)将至,因美联储在形势恶化时很可能出手干预。他押注市场参与度将向等权重股和小盘股扩散,“在经历了三年的巨额上涨之后,过程中或会有几次震荡”,市场调整在所难免。

“别与美联储或市场走势对抗,”Paulsen如是说道。

而无论如何,当前周期中投资者面临的风险依然是显而易见的。迈入2025年之际,标普500指数已连续两年实现逾20%的涨幅,此种情形自1990年代末以来从未出现。随着股票估值逼近历史高位,部分投资者正考虑是否应削减股票配置。从某种意义上说,这正是特朗普发出关税威胁后市场上周五抛售潮的导火索——投资者借机获利了结并减持过度膨胀的仓位,投资策略需灵活调整。

“现在正是调整投资组合的时机,”Rose Advisors投资组合经理Patrick Fruzzetti表示。他目前低配科技板块,同时买入被低估的医疗股,包括估值较低的生命科学公司和诊断企业,以优化投资结构。

Fruzzetti补充道:“若过去几年你从科技巨头的大幅上涨中获益,现在关注其他能从降息中受益的板块或是明智之举。”

富达的Timmer则表示,“没有迹象表明股市已进入危险区域。但目前相对更大的风险是美债收益率升向5%,估值被迫重置,如果人工智能热潮演变成泡沫,则可能引发大规模抛售。因此,从现在开始,拓宽投资广度至关重要,投资者需多元化布局。”

(文章来源:财联社)

郑重声明:以上内容与本站立场无关。本站发布此内容的目的在于传播更多信息,本站对其观点、判断保持中立,不保证该内容(包括但不限于文字、数据及图表)全部或者部分内容的准确性、真实性、完整性、有效性、及时性、原创性等。相关内容不对各位读者构成任何投资建议,据此操作,风险自担。股市有风险,投资需谨慎。如对该内容存在异议,或发现违法及不良信息,请发送邮件至yxiu_cn@foxmail.com,我们将安排核实处理。