兢强科技北交所IPO获受理,电磁线业务受关注

AI导读:

铜陵兢强电子科技股份有限公司(简称“兢强科技”)更新上市申请审核动态,北交所IPO获受理。公司主营业务为电磁线的研发、生产和销售,其中漆包铝线业务占比高达89.32%。此次IPO拟募资3.30亿元,用于年产25000吨特种电磁线项目。

北交所官网显示,近日,铜陵兢强电子科技股份有限公司(简称“兢强科技”)更新上市申请审核动态,公司已回复第一轮审核问询函,主要回复了关于公司收入真实性及业绩增长可持续性、毛利率高于可比公司且大幅波动等问题。

2024年12月11日,兢强电子北交所IPO获受理,独家保荐机构为国元证券。此前,兢强电子曾尝试于深交所主板上市,但在2022年9月上会前夕撤回了上市申报材料。

招股书显示,兢强科技的主营业务为电磁线的研发、生产和销售,其中漆包铝线业务占比高达89.32%,成为其主要收入来源。公司产品主要应用于家用电器和变压器领域,目前已成为美的集团、长虹华意等知名企业的供应商。

本次IPO,兢强科技拟募资3.30亿元,主要用于年产25000吨特种电磁线项目,保荐机构为国元证券。相比前次拟募资4.70亿元,此次募集资金总额减少了1.4亿元,其中用于补充流动资金项目为1亿元,较前次减少了一半。

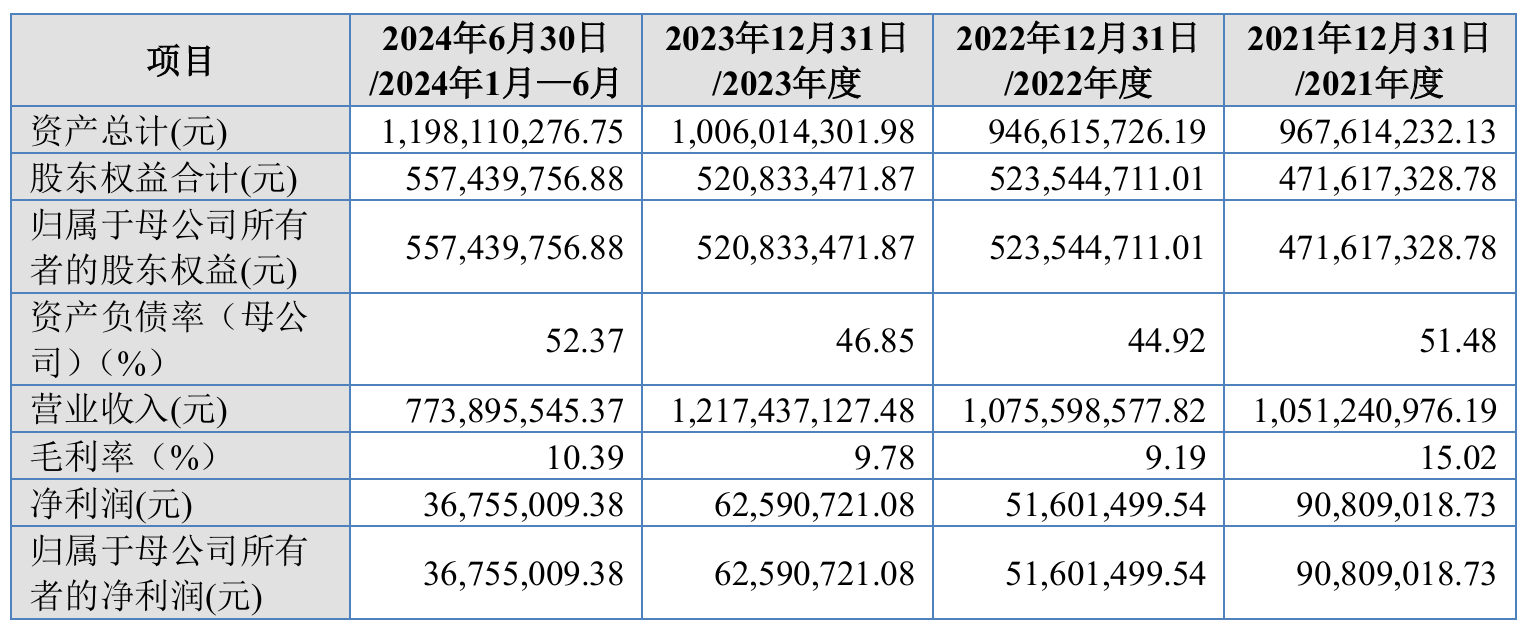

2021年至2024年上半年,兢强电子实现营收分别为10.51亿元、10.76亿元、12.17亿元和7.74亿元;归母净利润为9080.90万元、5160.15万元、6259.07万元和3675.50万元,先降后升。尽管营收持续增长,但净利润始终未超过6300万元。

北交所要求兢强科技说明收入真实性及业绩增长可持续性。公司表示,收入增长主要得益于下游行业景气度高、主要客户需求增加等因素,业绩增长具有持续性。

报告期内,兢强科技的第一大客户为美的集团,但对其销售金额逐年下滑。在美的集团业绩增长的情况下,这一趋势引发了北交所的关注,询问是否存在主要客户稳定性不足的风险。兢强科技回复称,客户稳定性较高,销售金额下降主要是由于招投标采购的部分规格段产品加工费报价较低,公司降低了销售份额。

此外,北交所还关注到,发行人向不同客户销售毛利率差异较大,特别是向美的集团销售低规格漆包铝线出现亏本情况。对此,兢强科技解释称,受加工过程中各项成本影响,规格段越小的漆包铝线产品毛利率越低。

值得注意的是,在主产品亏本销售给大客户的同时,公司的综合毛利率仍高于同行业可比公司。对此,北交所要求说明合理性。兢强科技表示,这主要是由于使用价格更低的铝作为导体的漆包铝线产品毛利率更高。

(文章来源:深圳商报·读创)

郑重声明:以上内容与本站立场无关。本站发布此内容的目的在于传播更多信息,本站对其观点、判断保持中立,不保证该内容(包括但不限于文字、数据及图表)全部或者部分内容的准确性、真实性、完整性、有效性、及时性、原创性等。相关内容不对各位读者构成任何投资建议,据此操作,风险自担。股市有风险,投资需谨慎。如对该内容存在异议,或发现违法及不良信息,请发送邮件至yxiu_cn@foxmail.com,我们将安排核实处理。