恒坤新材冲刺科创板IPO:引进产品利润占比高,客户集中度引关注

AI导读:

恒坤新材正冲刺科创板IPO,业绩由自产和引进产品构成。引进产品销售毛利占比高,但客户集中度也较高。招股书显示,恒坤新材通过全资子公司进行海外业务布局,与康文兵存在多次股权交易。

厦门恒坤新材料科技股份有限公司(以下简称恒坤新材)正冲刺科创板IPO(首次公开募股),业绩由自产产品和引进产品构成。报告期内(2021年至2023年及2024年上半年),尽管自产产品收入占比逐步升至六成以上,但引进产品销售毛利占比在2024年上半年仍近七成。

记者注意到,恒坤新材及其子公司多次与自然人康文兵进行股权交易。2019年11月,康文兵以30万元受让恒坤新材实控人易荣坤所持3万股股份,因未开通交易账户,由易荣坤代持。经2020年10月派送红股,代持股份增至12万股。2024年11月,易荣坤出资102万元购回上述股份,解除代持关系。

引进产品是主要利润来源,但客户集中度较高。招股书显示,恒坤新材从事光刻材料和前驱体材料等产品的研发、生产和销售,产品来源包括自产和引进两类。

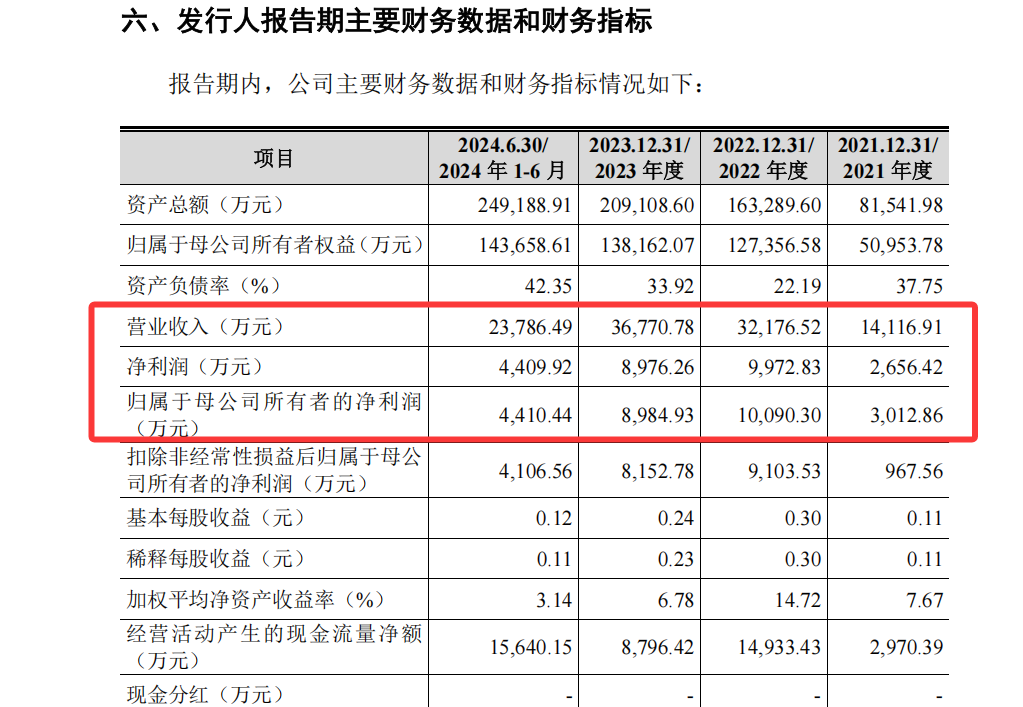

业绩方面,报告期内,恒坤新材营业收入分别为1.41亿元、3.22亿元、3.68亿元和2.38亿元,归母净利润分别为3012.86万元、1.01亿元、8984.93万元和4410.44万元。

图片来源:招股书截图

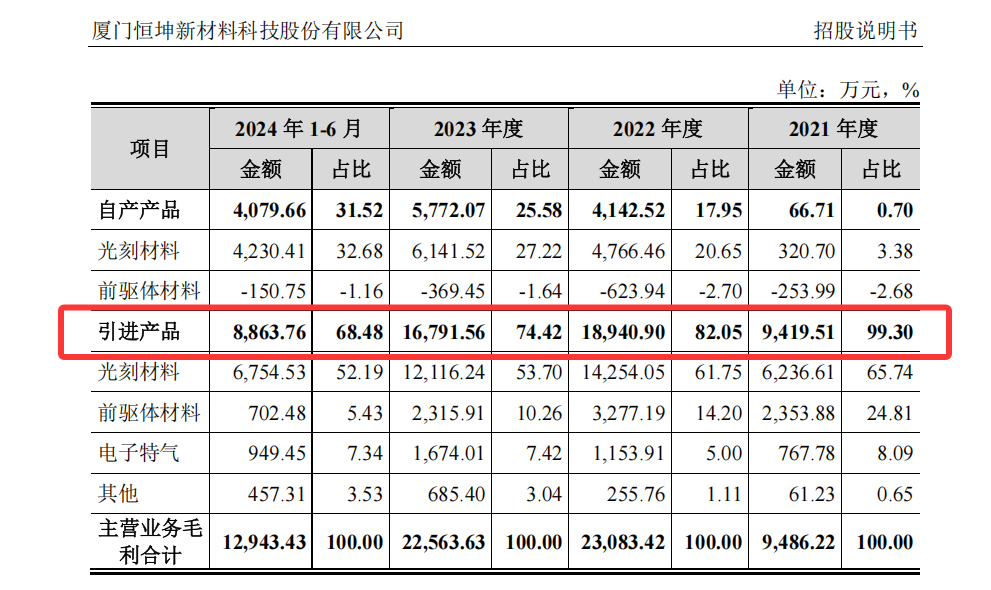

分产品看,引进产品主营业务收入占比从2021年的71.78%逐步下降至2024年上半年的38.36%,自产产品收入占比则从28.22%提升至61.64%,成为创收主力。但引进产品一直是主要利润来源,报告期内销售毛利占比分别为99.30%、82.05%、74.42%和68.48%。

图片来源:招股书截图

负责引进产品的两家全资子公司贡献恒坤新材全部净利润。其中,恒坤精密工业香港有限公司2023年和2024年上半年净利润分别为6793.63万元和1261.41万元;楚坤(上海)新材料科技有限公司净利润分别为4301.82万元和4394.30万元。

此外,恒坤新材客户集中度较高。报告期内,前五大客户收入占比分别为99.40%、99.22%、97.92%和97.35%。其中,第一大客户收入占比分别高达72.91%、72.35%、66.47%和63.85%。

报告期内,恒坤新材获得政府补助分别为3054.66万元、1911.72万元、1676.20万元和831.51万元,占利润总额的100.78%、15.24%、16.05%和15.56%。

招股书显示,2022年11月,恒坤新材全资子公司香港恒坤收购康文兵所持日本精容株式会社80%股权,尚未开展实质性业务。恒坤新材表示,希望通过收购学习先进经验,搭建境外交流桥梁,进行海外业务布局。

恒坤新材还在2023年4月收购康文兵所持福建恒晶新材料科技有限公司45%股权,价格为0元。招股书未披露该事项,因属于少数股权收购且未支付对价。

恒坤新材与康文兵此前已有交集。招股书披露,2021年,恒坤新材参与认购久日新材控股子公司股份,康文兵为另一股东。此外,恒坤新材新三板挂牌期间存在股东代持股份情况。

(文章来源:每日经济新闻)

科创板IPO、恒坤新材、引进产品、客户集中度

郑重声明:以上内容与本站立场无关。本站发布此内容的目的在于传播更多信息,本站对其观点、判断保持中立,不保证该内容(包括但不限于文字、数据及图表)全部或者部分内容的准确性、真实性、完整性、有效性、及时性、原创性等。相关内容不对各位读者构成任何投资建议,据此操作,风险自担。股市有风险,投资需谨慎。如对该内容存在异议,或发现违法及不良信息,请发送邮件至yxiu_cn@foxmail.com,我们将安排核实处理。